สถานการณ์ค่าเงินบาทของไทยยังอยู่ในระดับ 31.4 (ข้อมูล ณ วันที่ 10 มี.ค.62) แม้จะอ่อนลงจากช่วงปลายปี 2019 ที่ 30.1 บาทต่อดอลลาร์สหรัฐแล้ว แต่หากคำนวณอัตราค่าเงินที่เหมาะสม จากการคำนวณดัชนีค่าเงินบาท (NominalEffective Exchange Rate, NEER) และดัชนีค่าเงินที่แท้จริง (RealEffective Exchange Rate, REER) พบว่า แท้ที่จริงแล้วค่าเงินบาทของในที่ระดับ 31 บาทต่อดอลลาร์สหรัฐ ยังไม่ใช่ค่าเงินบาทที่เหมาะสมอย่างที่หลายคนดีใจ!

ปัญญา จรรยารุ่งโรจน์ อดีตประธานเจ้าหน้าที่บริหาร Global Markets ธนาคาร HSBC & Citibank ผู้เชี่ยวชาญด้านตลาดเงิน มีความผูกพัน และศึกษาเชิงลึกในตลาดเงินมากว่า 35 ปี กล่าวถึงสถานการณ์ค่าเงินบาทไทยที่เกิดขึ้น พร้อมตั้งข้อสังเกตว่าแท้ที่จริงแล้ว ณ เวลานี้เงินบาทควรอยู่ในระดับเท่าไหร่จึงจะสามารถอยู่ในระดับที่สามารถแข่งขันได้

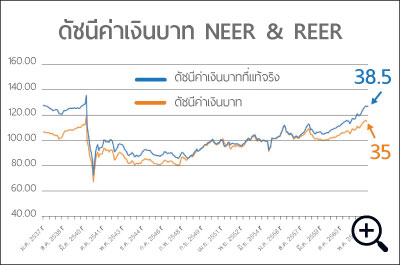

เมื่อย้อนดูข้อมูลดัชนีค่าเงินบาท (NEER) เปรียบเทียบกับ ดัชนีค่าเงินที่แท้จริง (REER) ซึ่งเป็นวิธีการคำนวณหาอัตราแลกเปลี่ยนที่เหมาะสม ณ เวลาหนึ่งที่ได้รับการยอมรับในระดับสากล วิธีนี้ทำให้พบว่า ค่าเงินบาทที่ 31.4 (ข้อมูล ณ วันที่ 10 มี.ค.62) ไม่ใช่ค่าเงินบาทที่เหมาะกับประเทศไทย ณ เวลานี้ ซึ่งเป็นส่วนหนึ่งที่เป็นอุปสรรคต่อการขับเคลื่อนเศรษฐกิจของประเทศ

จากข้อมูลของธนาคารแห่งประเทศไทยย้อนหลังตั้งแต่ปี 2537- 2562 สะท้อนว่าแท้ที่จริงแล้วดัชนีค่าเงินบาท (NEER) ของไทย ณ เวลานี้ ควรอยู่ในระดับ 38.5 บาทต่อดอลลาร์สหรัฐ ขณะที่ ดัชนีค่าเงินที่แท้จริง (REER) ควรอยู่ในระดับที่ 35 บาทต่อดอลลาร์สหรัฐ

ที่มา : งานประชุมระดมสมอง “ออมดอลล่าร์ช่วยชาติ กองทุนรวม เพื่อฟื้นฟูเศรษฐกิจไทย” โดย บริษัทเว็ลธ์ แมเนจเม้นท์ ซิสเท็ม จำกัด 12-02-2020

หมายเหตุ : การเพิ่มขึ้นของดัชนีค่าเงินหมายถึง เงินบาทแข็งค่าขึ้นเทียบกับสกุลเงินของประเทศคู่ค้าและคู่แข่งของไทย สะท้อนว่าไทยเสียเปรียบด้านราคาโดยรวมเมื่อเทียบกับประเทศคู่ค้าและคู่แข่ง NEER คำนวณโดยเปรียบเทียบค่าเงินบาทกับค่าเงินของประเทศคู่ค้าและคู่แข่งของไทย 25 สกุลและนำมาเฉลี่ยแบบถ่วงน้ำหนักตามสัดส่วนการค้าระหว่างกัน

REER คำนวณจาก NEER ปรับด้วยระดับราคาโดยเปรียบเทียบกับประเทศคู่ค้าและคู่แข่งสะท้อนอำนาจซื้อที่แท้จริงและความสามารถในการผลิตสินค้าของประเทศ

แหล่งที่มา : ธนาคารแห่งประเทศไทย เมื่อค่าเงินบาทไทยยังแข็งค่าอยู่ระดับ 31.4 บาทต่อดอลลาร์สหรัฐ ซึ่งห่างจากดัชนีค่าเงินบาท (NEER) และ ดัชนีค่าเงินที่แท้จริง (REER) ที่ควรจะเป็น ทำให้ประเทศเสียความสามารถในการแข่งขันและกระทบต่อการเติบโตของประเทศ

โดยการแก้ปัญหาที่ยั่งยืนไม่ควรปล่อยให้เศรษฐกิจพังจนเงินบาทอ่อนลงเองตามกลไกตลาด แต่ควรให้ความสำคัญกับการแก้ที่โครงสร้างของปัญหาโดยต้องให้เงินบาทอ่อนลงจากการบริหารจัดการที่เหมาะสม ที่ต้องอาศัยความร่วมมือจากทุกภาคส่วนทั้งภาครัฐ ภาคการเงินภาคธุรกิจ และนักวิชาการ

ในทางทฤษฎีระบุว่าดุลบัญชีเดินสะพัดทำให้บาทแข็ง

ขณะที่ข้อเท็จจริงในแนวทางปฏิบัติค่าเงินไม่จำเป็นต้องผูกกับการเกินดุลบัญชีเดินสะพัดมากจนเกินไปสะท้อนจากประเทศเยอรมนีที่เกินดุลบัญชีเดินสะพัดมากที่สุดในโลก เป็นเวลา 4 ปีติดต่อกัน แต่ค่าเงินยูโรอยู่ในระดับที่อ่อนมากในทางทฤษฎีระบุว่าเงินบาทแข็งให้เน้นการออกไปลงทุนต่างประเทศ

แต่ข้อเท็จจริงในแนวทางปฏิบัติ สินทรัพย์เสี่ยงขึ้นมาสูงมากยาวนานเป็นสิบปี จึงเป็นการแนะนำให้ลงทุนที่เสี่ยงเกินไปนอกจากนั้นส่วนใหญ่มีการป้องกันความเสี่ยงอัตราแลกเปลี่ยนทำให้ไม่มีผลต่อการแลกเปลี่ยน เป็นเพียงเอาเงินออมที่มีค่าของไทยไปลงทุนในต่างประเทศซึ่งเท่ากับนำเงินออมของไทยไปพัฒนาประเทศอื่นในทางทฤษฎีระบุว่าเงินบาทแข็งคือโอกาสในการลงทุนสั่งเข้าสินค้าทุนต่างๆ

แต่ข้อเท็จจริงในแนวทางปฏิบัติ เงินบาทแข็งทำให้เศรษฐกิจหดตัว ไม่เจริญเท่าที่ควรกำลังซื้อต่ำ คนที่จะลงทุนเพื่อทำธุรกิจในประเทศต้องเผชิญกับปัญหาการบริโภค และกำลังซื้อภายในประเทศต่ำ ย่อมไม่สั่งของเข้ามาในประเทศเพื่อขยายธุรกิจการสั่ง robot เข้ามาแทนแรงงานคนยิ่งทำให้อัตราว่างงานสูง เพราะตกงานเพิ่มขึ้นขณะเดียวกันผู้ที่ต้องการผลิตเพื่อส่งออกก็ยิ่งเสียเปรียบด้านการแข่งขันเพราะว่าอัตราแลกเปลี่ยนไม่เอื้อต่อการผลิตเพื่อส่งออก นอกจากนี้ยังจำเป็นต้องหาวิธีแก้ปัญหาทางโครงสร้างที่ไม่สอดคล้องกับสถานการณ์ปัจจุบัน เช่นก่อนวิกฤติ ปี 1997 ประเทศไทยขาดเงินออมทำให้ต้องยอมรับกติกามหาอำนาจ โดยต้องยอมเปิดรับทุนต่างชาติอย่างเสรี และห้ามคนในประเทศถือเงินตราต่างประเทศเพื่อรักษาเงินออม และค่าเงินเอาไว้

ณ ปัจจุบันปี 2020 ประเทศไทยใช้เวลา 15 ปี สะสมเงินออมที่เกิดจากการเกินดุลบัญชีเดินสะพัดได้ 230,000 ล้านดอลลาร์สหรัฐแต่ยังมีโครงสร้างที่ยอมรับกติกามหาอำนาจซึ่งทำให้นักเก็งกำไรต่างชาติ เข้ามาซื้อขายในตลาดเงินไทยได้อย่างเสรีจนมีอิทธิพลกับตลาดทุนไทยเกินความจำเป็น ขณะเดียวกันยังมี การสนับสนุนให้ลงทุนต่างประเทศซึ่งนอกจากไม่ได้ช่วยให้ค่าเงินอ่อนลงได้จริงๆแล้ว ยังทำให้ไม่สามารถรักษาเงินออมที่ไทยมีอยู่เพื่อพัฒนาประเทศ นี่เป็นเพียงตัวอย่างที่สะท้อนว่า “ค่าเงินบาทที่แข็งเกินความจำเป็น” เป็นปลายเหตุที่ต้องเร่งแก้จากต้นเหตุเนื่องจากส่งผลกระทบต่อระบบเศรษฐกิจในหลายมิติ โดยเฉพาะความสามารถในการแข่งขันตราบใดที่ยังไม่มีการตระหนัก และพยายามแก้ไขอย่างตรงจุด

ที่มา : งานประชุมระดมสมอง “ออมดอลล่าร์ช่วยชาติ กองทุนรวมเพื่อฟื้นฟูเศรษฐกิจไทย” โดย บริษัทเว็ลธ์ แมเนจเม้นท์ ซิสเท็ม จำกัด 12-02-2020

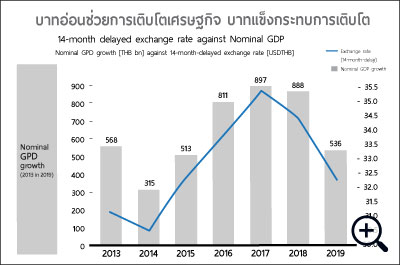

ทั้งนี้ ค่าเงินใช้เวลา 7 – 8 เดือน กระทบต่อดุลการค้า และดุลบัญชีเดินสะพัด และใช้เวลา 14เดือนจึงจะกระทบต่อ Nominal GDP growth ซึ่งหมายความว่า หากยังไม่มีกลไกที่ทำให้ค่าเงินเข้าสู่ระดับที่เหมาะสมอาจในอีก 7-14 เดือนข้างหน้าค่าเงินที่แข็งเกินควรจะส่งผลกระทบที่รุนแรงต่อระบบเศรษฐกิจได้ชัดเจนกว่าที่เป็นอยู่อย่างหลีกเลี่ยงไม่ได้