ตราสารหนี้เป็นหลักทรัพย์ประเภทหนึ่งที่นักลงทุนถือว่าเป็นการลงทุนที่มีความเสี่ยงต่ำและให้ผลตอบแทนจากการได้รับคูปอง(Coupon) ที่แน่นอน และสม่ำเสมอ จึงมีชื่อเรียกอีกอย่างเป็นภาษาอังกฤษว่า ‘Fixed IncomeSecurities’ นักลงทุนถือว่าเป็นหลักทรัพย์ที่สามารถใช้สะสมความมั่งคั่ง นอกจากนั้นนักลงทุนยังสามารถเลือกสรรการลงทุนได้ทั้งผลตอบแทนระยะสั้น และยาวได้ พร้อมระดับความเสี่ยงต่ำๆ เช่น ตราสารหนี้ที่ออกโดย ภาครัฐ ได้แก่ พันธบัตรออมทรัพย์ จนถึงความเสี่ยงสูง เช่น ตราสารหนี้ที่ออกโดยภาคเอกชน เช่น หุ้นกู้

ข้อดีของตราสารหนี้มีอะไรบ้าง นักลงทุนจำเป็นต้องรู้ข้อดีของตราสารหนี้ เมื่อถ้าเทียบกับเงินฝากหรือการลงทุน ประเภทอื่นๆ ดังต่อไปนี้

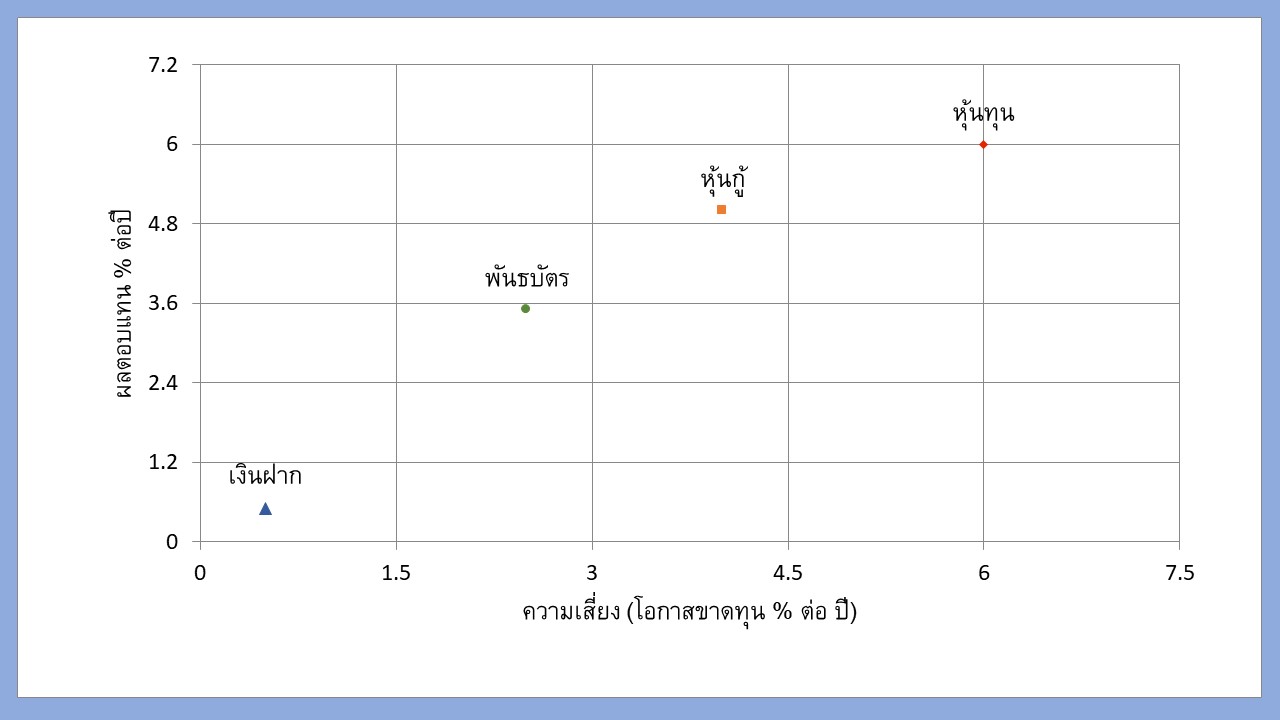

1 ผลตอบแทนหรือคูปองอยูในระดับปานกลางเมื่อเทียบผลตอบแทนหรือการจ่ายคูปองของตราสารหนี้กับอัตราดอกเบี้ยเงินฝากและการลงทุนในตราสารทุน หรือหุ้นทุนจะอยู่ในระดับกลางๆ ผลตอบแทนจากคูปอง(อัตราดอกเบี้ยหน้าตั๋ว) ส่วนใหญ่จะ กำหนดไว้ล่วงหน้าที่แน่นอน จึงมีความเสี่ยงต่ำ แม้มูลค่าตราสารหนี้ในตลาดรองอาจมีมูลค่าที่แกว่งตัวได้บ้างแต่จะน้อยกว่า ตราสารทุนมาก

2 เลือกความเสี่ยงจากต่ำมากถึงปานกลางได้ หรือมีความเสี่ยงเกี่ยวกับราคาตลาด ขณะเดียวกันสิ่งที่นักลงทุนต้องคำนึงอีกเรื่องที่สำคัญมากคือ ต้องเข้าใจว่าตราสารหนี้มีความเสี่ยงด้านเครดิต (ความสามารถในการจ่ายคืนเงินต้นและดอกเบี้ยของผู้ออกตามกำหนดเวลา) ซึ่งจะมีความเสี่ยงหลายระดับ เช่น พันธบัตรรัฐบาลจะไม่มีความเสี่ยงเรื่องการผิดนัดชำระหนี้ (Default Risk) แต่การลงทุนในหุ้นกู้จะมีความเสี่ยงเพิ่มขึ้นอีกตามการจัดอันดับความน่าเชื่อถือ หรือ เรตติ้ง ที่อาจเจอการผิดนัดชำระหนี้ได้ แต่ก็ได้ผลตอบแทนหรือคูปองที่สูงกว่าพันธบัตรในระยะเวลาการลงทุนที่เท่ากัน

3 เป็นแหล่งรายได้ประจำ และเลือกระยะเวลาในการลงทุนสั้นยาวได้ ตราสารหนี้จะมีการกำหนด อัตราดอกเบี้ยหน้าตั๋ว หรือที่เรียกว่าคูปอง อายุหรือวันครบกำหนด ไว้ล่วงหน้า และจำนวนงวดดอกเบี้ยเป็นงวดๆ บวกกับการ รับคืนเงินต้นเมื่อครบอายุจึงเหมาะกับนักลงทุนที่ต้องการมีรายรับที่สม่ำเสมอ

4 เงินที่ลงทุนไปปลอดภัยในระดับหนึ่ง โดยเฉพาะอย่างยิ่งกับตราสารหนี้ภาครัฐที่ปลอดภัยไร้ความเสี่ยง ส่วนการลงทุนในหุ้นกู้จะให้ปลอดภัยก็คงต้องเลือกดูจากอันดับเครดิต (CreditRating) หรือความน่าเชื่อถือว่า ถ้าอยู่ในอันดับสูง (AAA) ก็ปลอดภัยกว่า อันดับต่ำ (BB)

5 ช่วยกระจายความเสี่ยง ตราสารหนี้ถือว่าเป็นการลงทุนอีกประเภทหนึ่ง (Asset Class)ที่ดีและเหมาะในการช่วยกระจายความเสี่ยงของนักลงทุนให้สามารถเลือกลงทุนร่วมกับหลักทรัพย์อีกหลากหลายประเภทในพอร์ต การลงทุน เช่น กองทุนรวม หุ้นสามัญ อสังหาริมทรัพย์ ทองคำ เงินตราต่างประเทศ เป็นต้น

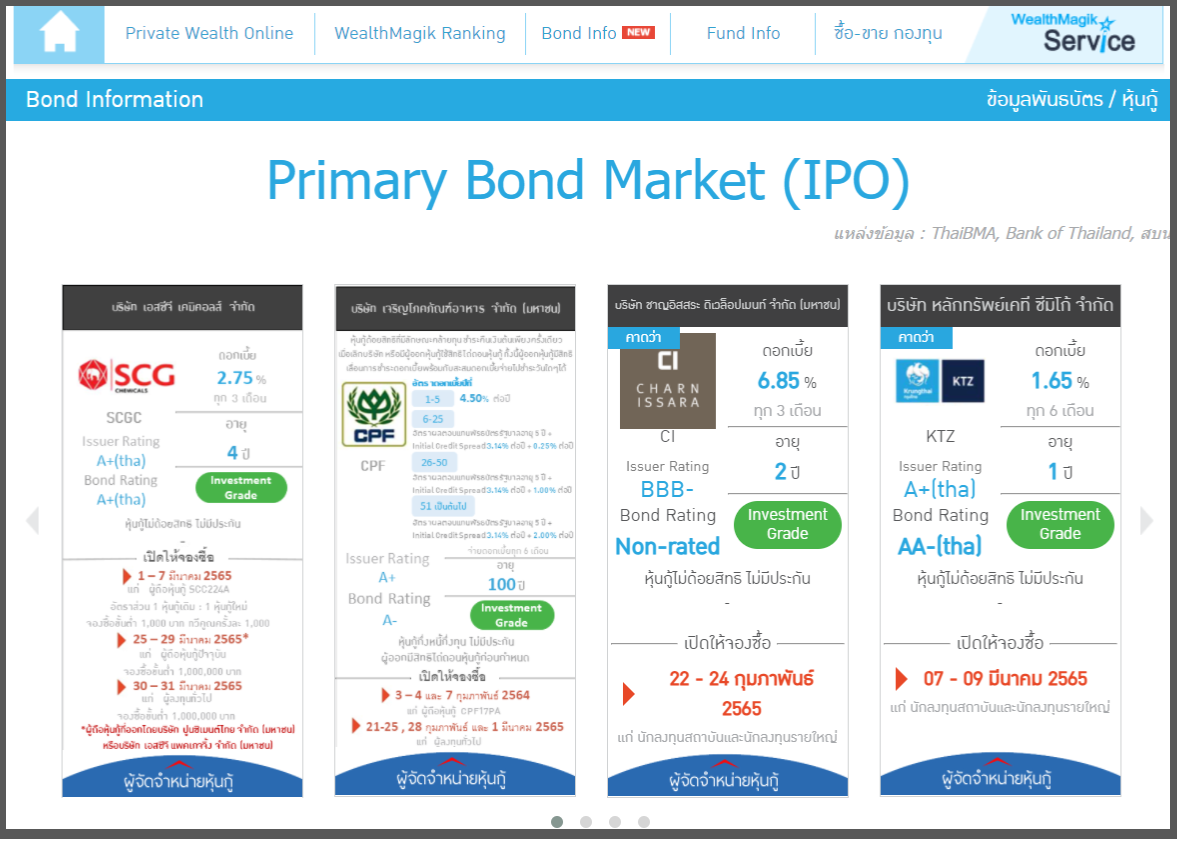

6 ซื้อขายเปลี่ยนมือได้เมื่อต้องการใช้เงินหรือทำกำไรได้ ข้อดีของการลงทุนในตราสารหนี้ นอกจากการรอรับ รายได้ที่สม่ำเสมอจนกว่าจะครบอายุแล้ว ยังสามารถซื้อขายเปลี่ยนมือได้ก่อนครบอายุ โดยจะทำการซื้อขายแลกเปลี่ยนกันในตลาดรอง

อ่านมาถึงจุดนี้หลายคนคงอยากลงทุนในตราสารหนี้กันแล้ว เพราะดูแล้วค่อนข้างปลอดภัย แต่อย่าลืมว่าสรรพสิ่งล้วนมีความเสี่ยง (RISK) เสมอโดยเฉพาะกับการลงทุน การลงทุนในตราสารหนี้ก็เช่นกัน แล้วความเสี่ยงที่อาจพบเจอมีอะไรบ้าง ลองมาดูกัน

ข้อพึงระวังในการลงทุนตราสารหนี้ การลงทุนในตราสารหนี้ค่อนข้างปลอดภัยก็จริง แต่ก็ยังมีความเสี่ยงอยู่บ้าง โดยเฉพาะการลงทุนกับตราสารหนี้ภาคเอกชน ซึ่งความเสี่ยงที่อาจพบเจอได้แก่

1 ตราสารหนี้บางรุ่นขาดสภาพคล่อง หรือมี LiquidityRisk หมายถึงยากที่จะนำไปซื้อขายในตลาดรองได้ เมื่อต้องการใช้เงินก่อนถึงวันครบกำหนดได้ หรือขายได้แต่ได้ราคาที่ต่ำกว่ามูลค่าหน้าตั๋วมาก อาจเป็นเพราะเรตติ้งต่ำเกินไป หุ้นกู้มีโครงสร้างที่ซับซ้อน หรือ ชื่อเสียงผู้ออกไม่มีชื่อเสียงเพียงพอ หรือเป็นบริษัทเล็กๆ หรือเป็นรุ่นที่ออกจำหน่ายในตลาดไม่มากนัก

2 ความผันผวนของดอกเบี้ยในตลาดทุน ทำให้เกิดการเปลี่ยนแปลงของเส้น Yield Curve ส่งผลให้มูลค่าปัจจุบัน ของตราสารหนี้ที่ถืออยู่ที่จะซื้อขายในตลาดรองเปลี่ยนตามไปด้วย นักลงทุนจึงมีความเสี่ยงด้าน Market Risk นักลงทุนในตราสารหนี้ต้องพึงตระหนักรู้ว่า ตราสารหนี้จะมีมูลค่าสูงขึ้นเมื่ออัตราดอกเบี้ยในตลาดทุนลดลง (ทำให้มีกำไร) และจะมีมูลค่าราคาตลาดลดลงเมื่อดอกเบี้ยมีอัตราสูงขึ้น(ทำให้ขาดทุน) ดังนั้นตราสารหนี้ที่มีอายุคงเหลือยาวจะมีความเสี่ยงเกี่ยวกับ Market Risk ของราคามากกว่าตราสารหนี้ที่อายุคงเหลือน้อยกว่า

3 ความไม่แน่นอนในผลตอบแทนในการลงทุนต่อ หรือ ReinvestmentRisk ก็เป็นอีกหนึ่งความเสี่ยง เช่น เมื่อถึงวันไถ่ถอน ตราสารหนี้ในวันครบกำหนด และต้องการลงทุนใหม่ แต่อัตราดอกเบี้ยในตลาดตราสารหนี้ได้ลดลงก็จะส่งผลให้ได้รับผลตอบแทนที่ต่ำลงจากการนำเงินต้นไปลงทุนต่อการคาดการณ์ผลตอบแทนในอนาคตจึงเรื่องของความไม่แน่นอน

4 การเปลี่ยนแปลงเรตติ้งของหุ้นกู้ในทางที่แย่ลง หากนักลงทุนในหุ้นกู้ จะเกิดความเสี่ยงด้านเครดิต (Credit Risk) ได้แก่ การถูกลดอันดับความน่าเชื่อถือ หรือเกิดการผิดนัดชำระเงินต้นหรือดอกเบี้ย อันเกิดจากฐานะทางการเงินหรือการบริหารผลประกอบการ เปลี่ยนแปลงไปในทางที่แย่ลง ดังนั้นหุ้นกู้จึงมีมูลค่าลดลง ในทางกลับกันเมื่อเรตติ้งดีขึ้นราคาหุ้นกู้ในตลาดรองก็จะมีมูลค่าสูงขึ้น สำหรับการลงทุนในพันธบัตรรัฐบาลจะไม่มีความเสี่ยงประเภทนี้ หรือที่เรียกว่า Default RiskFree

5 ขาดความเข้าใจในคุณลักษณะพิเศษ (BondFeatures) ของหุ้นกู้ ที่มีการจัดโครงสร้างที่ซับซ้อน เช่น ผู้ออกมีสิทธิในการไถ่ถอนก่อนกำหนด (Callable) หุ้นกู้ประเภท PerpetualBond ที่ไม่ได้กำหนดวันไถ่ถอนไว้ล่วงหน้า แต่จะจ่ายเงินต้นคืนตามเงื่อนไขที่แล้วแต่ผู้ออกจะกำหนด หรือแม้กระทั่งจะไม่มีการจ่ายเงินคูปอง ในงวดสุดท้าย เป็นต้น ทำให้นักลงทุนได้ผลตอบแทนต่ำกว่าที่คาดหวังไว้ นักลงทุนที่ดีต้องอ่านหนังสือชี้ชวนอย่างละเอียดด้วยความเข้าในทุกข้อความ

6 อัตราเงินเฟ้อ (Inflation หรือ อัตราการปรับตัวของราคาสินค้าอุปโภคบริโภคที่สูงขึ้นในแต่ละปี) ที่จะมีผลต่อ ผลตอบแทนที่แท้จริง (RealInterest Rate) ทำให้เงินที่จะได้รับจากคูปองในอนาคตมีอำนาจซื้อที่ลดลง ดังนั้น หากคูปองที่ได้จากตราสารหนี้ต่ำกว่าอัตราเงินเฟ้อ อาจต้องพิจารณานำเงินไปลงทุนในสินทรัพย์ประเภภอื่นๆ เช่น ทองคำ อสังหาริมทรัพย์ หรือหุ้นสามัญ เป็นต้น

ดังนั้น ก่อนการลงทุนในตราสารหนี้ สิ่งสำคัญที่ต้องทำคือ การทำความเข้าใจกับตราสารหนี้แต่ละรุ่นให้ดี ทั้งข้อที่ควรรู้ และข้อพึงระมัดระวังอย่างรอบคอบทุกครั้งก่อนตัดสินใจลงทุนนะครับ